التحوط باستخدام خيارات مبادلات نكول الائتمان: دراسة تطبيقية في بيانات إحدى شركات الطاقة الأمريكية

الكلمات المفتاحية:

التحوط، خيارات مبادلات، نكول الائتمانالملخص

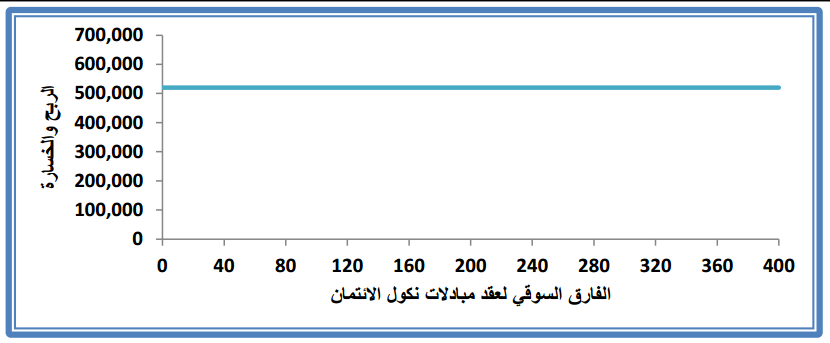

يدخل الاقتصاد العالمي الألفية الثالثة والتي يطلق عليها عصر العولمة محملاً ومتأثراً بمجموعة من المتغيرات المالية والاقتصادية العالمية التي كان ولا يزال وسيظل لها تأثيرا جذريا وعميقا في أداء وأعمال المؤسسات المالية بكافة أنواعها وتصنيفاتها, لاسيما وأن المؤسسات المالية تلعب دورا حيويا في النشاط الاقتصادي. فضلاً عن ذلك فأن تعدد أنشطة وأعمال المؤسسات المالية جعلها تواجه مخاطر حديثة لم تعتد مواجهتها من قبل، فخطر الائتمان أو خطر النكول لا يزال هاجس كل مؤسسة مالية لكونه لصيقا\" بالوظيفة الرئيسة لغالبية المؤسسات المالية وهي الائتمان, فرغم الإصلاحات الاقتصادية والبروتوكولات الموضوعة من قبل الهيئات الدولية إلا أن عمل هذه المؤسسات المالية في مجال الائتمان لا يزال معرضا\" لمخاطرة النكول. وفي هذا الأساس جاءت هذه الدراسة لتسلط الضوء في ابرز أدوات إدارة مخاطرة النكول وهي عقود خيارات مبادلات نكول الائتمان, والكشف عن فاعليتها التحوطية من أذ المخاطرة والعائد لمستخدم هذه العقود في تحويط مخاطرة النكول. واستندت الدراسة الى الفوارق اليومية لعقد CDS المصدر في سندات شركة(Nexen Inc.)وهي الشركة الأكثر نشاطاً في سوق مبادلات نكول الائتمان, للمدة من (20/03/2013) ولغاية (20/09/2013). وقد تمحورت مشكلة الدراسة عن عدد من التساؤلات كان من أهمها الاتي:

1.هل أن استخدام عقود مبادلات نكول الائتمان كاستراتيجية لتحويط مخاطرة النكول أفضل من حالة عدم التحوط في الإطلاق؟

2. هــل أن نموذج بلاك دقيق في تسعير خيارات مبادلات نكول الائتمان الأوربية؟

3. هــل أن التحوط بالخيارات الأوربية في عقود مبادلات نكول الائتمان يرتقي بفاعلية التحوط بعقود CDS؟

وقد توصلت الدراسة إلى عدد من الاستنتاجات من أهمها:

1. إن استخدام عقود مبادلات نكول الائتمان كاستراتيجية لتحويط مخاطرة النكول هو أفضل بكثير من حالة عدم التحوط في الإطلاق. وذلك عبر ما توصلت إليه نتائج الاختبار, إذ تبين أنه في حالة عدم التحوط في الإطلاق يتعرض المستثمر إلى خسارة مأساوية متمثلة بخسارة كامل مبلغ استثماره في حال وقوع حدث النكول. أما عند استخدام المستثمر استراتيجية شراء عقود مبادلات نكول الائتمان يتمكن المستثمر من استرداد القيمة الاسمية لسنداته عند وقوع حدث النكول ما يمكنه من إعادة استثمارها وتحقيق العائد.

2. إن نموذج بلاك دقيق في تسعير عقود الخيــــارات الأوربية في عقود مبادلات نكول الائتمان.

3. أن معظم استراتيجيات الخيارات تؤكد في أن استخدام الخيارات الأوربية في مبادلات نكول الائتمان يرتقي بفاعلية التحوط لعقود مبادلات نكول الائتمان.

وفي ضوء ما تقدم توصلت الدراسة إلى عدد من التوصيات ومن أهمها:

1. ضرورة شروع المستثمرين من الدائنين باستخدام عقود مبادلات نكول الائتمان في تحويط مخاطرة النكول بدلاً من حالة عدم التحوط في الإطلاق.

2. ضرورة اعتماد نموذج بلاك من قبل المتعاملين في تسعير الخيارات الأوربية في مبادلات نكول الائتمان وذلك لأنه دقيق وواقعي.

3. ضرورة استخدام الخيارات الأوربية المصدرة في عقود مبادلات نكول الائتمان, وذلك لما تضفيه من مزايا في هذه العقود. أهمها إمكانية تجنب تحركات الفارق غير المؤاتية مع استغلال التحركات المؤاتية في الفارق.

المراجع

Andersen, Torben Juul, Global Derivatives: A Strategic Risk

Management Perspective, 1sted., UK: Prentice Hall, 2006.

Bodie, Zvi, Alex Kane and Alan J. Marcus, Essentials of Investments,

thed., New York: McGraw-Hill, 2003.

ــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ, Investments,

thed., New York: McGraw-Hill/Irwin, 2009.

Brown, Keith C. and Frank K. Reilly, Analysis of Investments and

Management of Portfolios, 9thed., UK: South-Western, 2009.

Cesari, Giovanni, John Aquilina, Niels Charpillon, Zlatko Filipovic,

Gordon Lee and Ion Manda, Modeling, Pricing, and Hedging Counterparty Credit Exposure: A Technical Guide, Springer-Verlag

Berlin Heidelberg, 2009.

CFA-Chartered Financial Analyst Institute, Derivatives and Portfolio

Management, Program Curriculum, USA, Volume 6, 2007.

Chance, Don M., An Introduction to Derivatives, 4thed., Forth Worth: the

Dryden Press, 1998.

ــــــــــــــــــــــــــــــــــــ and Robert Brooks, An Introduction to Derivatives and

Risk Management, 7thed., Canada: Thomson South-Western, 2008.

ــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ, An Introduction to Derivatives

and Risk Management, 8thed., Canada: Thomson South-Western, 2010.

Choudhry, Moorad, The Credit Default Swap Basis, 1sted., Bloomberg

Press, New York, 2006.

Fabozzi, Frank J., Bond Markets, Analysis, and Strategies, 7thed., N.J:

Pearson Prentice-Hall, 2010.

ــــــــــــــــــــــــــــــــــــــ, Franco Modigliani and Frank J. Jones, Foundations of

Financial Markets and Institutions, 4thed., N.J: Pearson Prentice-Hall,

ــــــــــــــــــــــــــــــــــــــ and Pamela P. Peterson, Financial Management and

Analysis, 2

nded., New Jersey: John Wiley & Sons Inc., 2003.

ــــــــــــــــــــــــــــــــــــــ and Steven V. Mann, The Handbook of Fixed Income

Securities, 7thed., NY: The McGraw-Hill Companies, Inc., 2005.

Gregoriou, Greg N. and Christian Hoppe, The Handbook of Credit

Portfolio Management, NY: The McGraw-Hill Companies, Inc., 2009.

Hirt, Geoffrey A. and Stanley B. Block, Fundamentals of Investment

Management, 8thed., NY: McGraw-Hill Irwin,2006.

Hull, John C., Fundamentals of Futures and Options Markets, 7thed., N.J:

Pearson Prentice-Hall, 2011.

ــــــــــــــــــــــــــــ, Options, Futures, and Other Derivatives, 5thed., N.J:

Pearson Prentice-Hall, Inc., 2003.

ـــــــــــــــــــــــــــــ, Options, Futures, and Other Derivatives, 7thed., Pearson

Prentice-Hall, Inc., 2009.

Jersey, Ira, Alex Makedon and David Lee, Credit Derivatives Handbook,

Credit Suisse, 2007.

Jiang, Lishang, Mathematical Modeling and Methods of Option Pricing,

sted., N.J: World Scientific, 2005.

Jordan, Bradford D. and Thomas W. Miller Jr., Fundamentals of

Investments: Valuation and Management, 5thed., N.Y: McGraw-

Hill/Irwin, 2009.

Jorion, Philippe, Financial Risk Manager Handbook, 2nded., N.J: John

Wiley & Sons, Inc., 2003.

Kaepple. Jay, The Option Trader's Guide to Probability, Volatility, and

Timing, 1sted., N.Y: John Wiley & Sons, Inc., 2002.

Kakodkar, Atish, Stefano Galiani, Jon G. Jonsson and Alberto Gallo,

Credit Derivatives Handbook: A Guide to the Exotics Credit Derivatives

Market, N.Y: Merrill Lynch, February 2006.

Levy, Haim and Thierry Post, Investments, 1sted., UK: Pearson Prentice-

Hall, Inc., 2005.

Lovelock, David, Marilou Mendel A. Larry Wright, An Introduction to

the Mathematics of Money: Saving and Investing, 1sted., N.Y: Springer

Science + Business Media, LLC, 2007.28. McDonald, Robert L., Fundamentals of Derivatives Markets, U.S.A:

Pearson Education, Inc., 2009.

Mishkin, Frederic S., and Stanley G. Eakins, Financial Markets and

Institutions, 7thed., Pearson Education, Inc., 2012.

Pilbeam, Keith, Finance and Financial Markets, 3rded., U.K: Palgrave

Macmillan, 2010.

Rajan, Arvind, Glen McDermott and Ratul Roy, The Structured Credit

Handbook, N.J: John Wiley & Sons, Inc., 2007.

Saunders, Anthony and Marcia Millon Cornett, Financial Markets and

Institutions: A Risk Management Approach, 7thed., N.Y: McGraw-

Hill/Irwin, 2011.

Smart, B. Scott and William L. Megginsson, Introduction to Financial

Management, 2nded., Canada: South-Western, 2009.

ة. انجحٕس انًُشٕسح:

Angelini, Eliana, Credit Default Swaps (CDS) and their Role in the Credit

Risk Market, International Journal of Academic Research in Business

and Social Sciences, Vol. 2, No. 1, January 2012.

Cherny, Kent and Ben R. Craig, Credit Default Swaps and Their Market

Function, Economic Commentary, No. 385, July 2009.

Chiarella, Carl, Viviana Fanelli and Silvana Musti, Modelling the

Evolution of Credit Spreads Using the Cox Process Within the HJM

Framework: A CDS Option Pricing Model, European Journal of

Operational Research, No. 208, 2011.

Gupta, Shikha, Credit Default Swap: Regulations, Changes and Systemic

Risk, Research Journal of Finance and Accounting, Vol. 3, No. 8, 2012.

Li, Liuling and Bruce Mizrach, Tail return analysis of Bear Stearns'

credit default swaps, Journal of Economic Modelling, No. 27, 2010.

Mitra, S. K.. Pricing of Index Options Using Black's Model, Global

Journal of Management and Business Research, Vol. 12, Issue 3, March

O‟Kane, Dominic and Stuart Turnbull, Valuation of Credit Default

Swaps, Fixed Income Quantitative Credit Research, April 2003.

Stowe, David W., An Overview of the Use of Credit Spreads in Fair

Valuation, Strategic Treasurer, Consultants in Treasury, Vol. 4, No. 1,

Spring / Summer 2010.

Tucker, Alan L. and Jason Z. Wei, Credit Default Swaptions, The

Journal of Fixed Income, June 2005.

Whetten, Michiko, Mark Adelson and Michael van Bemmelen, Credit

Default Swap (CDS) Primer, Nomura Fixed Income Research, May 2004.

ط. شجكخ انًؼهٕيبد انذٔنٛخ )اإلَزشَذ(:

Ameur, Hatem Ben, Damiano Brigo and Eymen Errais, A Dynamic

Programming Approach for Pricing CDS and CDS Options, March 2006.

ASX- Australian Stock Exchange, Understanding Options Trading,

February 2013.

Brigo, Damiano, Market models for CDS options and callable floaters,

January 2005.

ـــــــــــــــــــــــــــــــــــــ and Naoufel El-Bachir, An Exact Formula for Default

Swaptions‟ Pricing in the SSRJD Stochastic Intensity Model, December,

48. CBOE, Chicago Board of Trade, Who Should Consider Using Covered

Calls?, May 2012.

Chernov, Mikhail, Alexander S. Gorbenko and Igor Makarov, CDS

Auctions, July 2012.

http://www.isdacdsmarketplace.com./

http://ycharts.com/indicators/10_year_swap_rate.

Hull, John and Alan White, The Valuation of Credit Default Swaps

Options, January 2003.

Saronne, Giancarlo, Mike Glover and Jawahar Chirimar, Guid to Exotic

Credit Derivatives, Lehman Brothers, 2003.

Taksler, Glen, Guide to Credit Default Swaptions: Using Credit Options

to Express Views and Manage Risk, August 2004.

التنزيلات

منشور

كيفية الاقتباس

إصدار

القسم

الرخصة

الحقوق الفكرية (c) 2013 كلية الإدارة والإقتصـــاد _ جامعة كربـــلاء

هذا العمل مرخص بموجب Creative Commons Attribution-NonCommercial-NoDerivatives 4.0 International License.

يحتفظ المؤلفون بحقوق الطبع والنشر لأوراقهم دون قيود.